みなさん、こんにちは。食品経営支援協議会(FMSC)理事の秋島 一雄です。

先月より2023年10月より導入される消費税の適格請求書等保存方式(インボイス制度)への事業者登録が開始され、今月より国税庁のホームページにその登録事業者が掲載されています。すべての事業者が対応しなければならないこのインボイス制度に対して、本稿で消費税の仕組みの確認とインボイス制度について考え、次回以降に、事業者がどんな準備をすれば良いかをお伝えしていきます。

1:消費税の仕組み

消費税は取引の都度、買手側に価格に消費税分が加えられていく(これを転嫁といいます)、そして最後の消費者がすべて負担する税金です。その仕組みとして、取引の都度、事業者が売上に係る消費税から仕入に係る消費税を減額(これを仕入税額控除といいます)し、事業者から税務署に納付されます。つまり、消費税は負担者(消費者)と納付者(事業者)が違うといった間接税です。また、外食を除く飲食料品には軽減税率(8%)が適用となっているため、通常の標準税率(10%)との複数税率が現在は存在しています。

それ以外に、売上規模が1000万円以下といった小規模事業者は、消費税を納める必要がない免税事業者(その反対語に消費税を納める事業者=課税事業者があります)になることが可能です。さらに、売上が5000万円以下の事業者は、売上に係る消費税に対してみなし仕入れ率で納税額を計算するといった簡便法(簡易課税といいます、一方、原則通り計算するやり方を本則課税といいます)があります。

2:インボイス制度とは

2023年10月から導入されるインボイス制度とは、「複数税率に対応した仕入税額控除の方式」であり、買手が控除を受けるためには、売手が発行した適格請求書等(以下、インボイスと略)の保存が必要になります。つまりインボイスは、売先に代わって自社が消費税を支払う旨の明示した証明書、ということになります。その具体的な仕組みは以下になります。

① 制度導入後は、インボイス以外の請求書では、消費税の仕入税額控除は不可

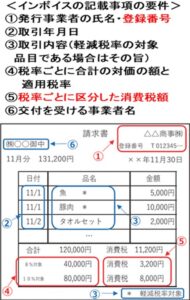

② インボイスの要件として、発行事業者の登録番号や税率毎に区分した消費税額の記載も必要(右図参照)

③ インボイス発行事業者は、課税事業者で登録をした事業者のみ(

④ 免税事業者が発行した請求書では仕入税額控除ができなくなる。但し、経過措置として2023年10月から3年間は80%、2026年10月から3年間は50%の控除可能

⑤ 端数処理は1インボイスで1回のみ、税額計算では積上げ式の選択も可

(上記の➁④⑤から請求書等のフォーマット変更や事務処理や経理システム等の変更の必要性がでてきます)

今回で消費税の仕組みとインボイス制度のご説明をいたしました。次回以降で実際に実務的にどうなるのか?具体的には、免税事業者との取引はどうなるのか?免税事業者はどうするのか?をお伝えいたします。

一般社団法人食品経営支援協議会では、この食品衛生への理解を深めるための各種セミナーをご提供しています。また、HACCPに沿った衛生管理とその計画の策定支援およびモニタリングを中心とした運用支援をおこなっています。https://fmsc.or.jp/contact/

執 筆 者

秋島 一雄

一般社団法人 食品経営支援協議会 代表理事

中小企業診断士 / 東京商工会議所中小企業相談センターコーディネーター / HACCP コーディネーター / 産業能率大学兼任講師

総合商社の営業マンから経営コンサルタントとして独立。中小企業専門のコンサルタントとして、東京商工会議所を含め公的機関にて年間200件以上の経営支援実績がある。また販路開拓・マネジメント・海外展開・創業塾等の研修・セミナーの講師も務め、その現場感覚のある指導でリピーターも多い。